【不動産売却】親などの土地を相続、売る方法とは?司法書士が解説

親などが亡くなった後に不動産を売却するまでの流れは、相続手続→売却手続です。

こちらでは、親が亡くなった後、不動産売却までの手続の流れについて、次のとおり解説していきます。

- 不動産の相続手続

- 不動産の売却手続

- 売却にかかる税金の特例

土地などの不動産の相続手続

ここでは不動産の相続手続について次の2つを解説しております。

- 相続手続の流れ

- 相続の注意点

なお、すでに相続手続が完了している場合には、読み飛ばしてもらって大丈夫です。

相続手続の流れ

不動産を売却するには、不動産の名義を相続人名義へ変更する必要があります。

手続の流れは次のとおりです。

| ① | 戸籍謄本や不動産の評価証明書など必要資料の収集 |

|---|---|

| ② | 遺産分割協議書を作成する(相続人全員の実印での捺印) |

| ③ | 申請書を作成し、法務局へ提出 |

相続手続の注意点

不動産売却を予定しているときは、「相続」で不動産を誰の名義にするのか、が重要です。

原則として、不動産の名義と売却代金の受取人は一致させる必要があります。

なお、相続した不動産を売却する方法について詳しくは、相続不動産を売却するときの遺産分割協議と登記で解説しております。

誤った相続は、贈与税のリスクも!

例えば、相続人が兄弟2人で、「売却代金は2人で分ける予定だが、不動産名義はとりあえず兄にしといた。」という場合、贈与税が発生するリスクがあります。

兄を売主として不動産を売却し、売却代金を2人で分けると売却代金の半分を兄から弟へ贈与したとして贈与税が課税される可能性があります。

不動産を売却して代金を分けるなら、「換価分割」を使う

先程の事例で、贈与税が発生しないようにするために、換価分割という分割方法があります。

換価分割とは、不動産を売却し、売却代金を相続人で分ける分割方法です。換価分割であれば、贈与税が発生することはありません。

換価分割について詳しくは、相続した土地を売って分配する換価分割で解説しております。

不動産の売却手続

不動産売却は、原則として、不動産仲介業者へ依頼することをおすすめします。

もちろん仲介手数料はかかりますが、不動産会社を通すことで広い範囲で買主を探すことができます。

なお、不動産売却にかかる費用については、相続した土地の売却にかかる費用まとめをご確認ください。

売却にかかる税金の特例

不動産を売却すると売却により得られた利益に対して税金が発生します。発生する税金の中でも高くなるものは、譲渡所得税と住民税です。

こちらでは、この2つの税金を少しでも少なくする次の特例を紹介します。

- 相続手続の取得費加算の特例

- 空き家譲渡の特例(3000万円の特別控除)

相続手続の取得費加算の特例

相続手続の取得費加算の特例とは、相続不動産を売却するとき、支払った相続税の一部を不動産の取得費として、売却代金から差し引くことができるものです。

そのため、相続税が発生していることが条件となります。

空き家譲渡の特例(3000万円の特別控除)

空き家譲渡の特例は、相続により空き家が増加することを防ぐための特例です。

要件はかなり厳しいですが、最高3,000万円の控除を受けることができます。

それぞれの特例については、相続不動産を売却するときの税務上の特例で詳しく解説しております。

まとめ

こちらでは、相続した土地や家などの不動産を売却する方法について解説してきました。

まとめると次のとおりです。

| 不動産の相続手続 | ①相続手続の流れ=必要資料収集→遺産分割→登記申請 ②相続手続の注意点=不動産の相続方法により、遺産分割の方法も異なる。 |

|---|---|

| 不動産の売却手続 | 不動産売却は、基本的に、不動産仲介業者に依頼することがおすすめ |

| 相続不動産を売却するときの税務上の特例 | ①相続税の取得費加算の特例 ②空き家譲渡の特例 |

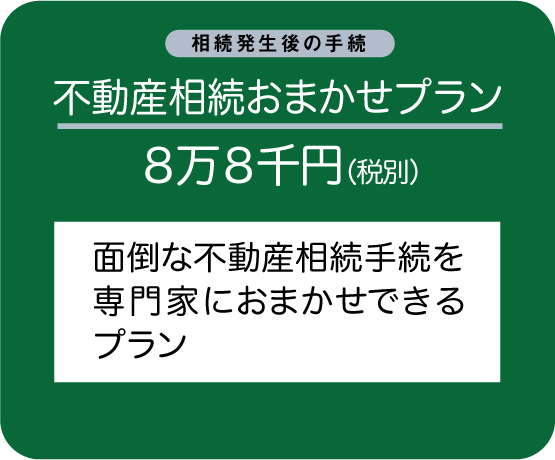

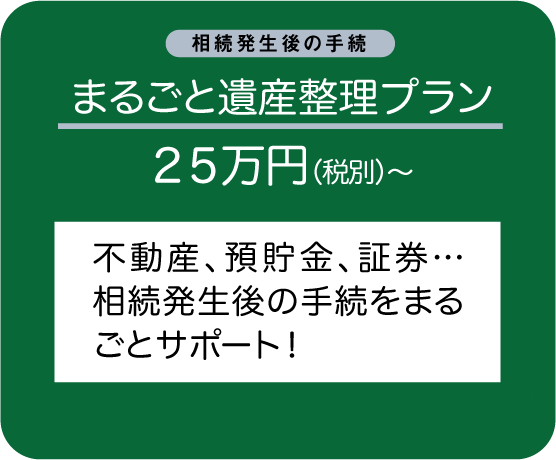

相続から売却までの手続はかなり複雑

相続した不動産を売却するまでの手続は、複雑です。

法律上の問題や税務上の問題、また不動産売却の実務上の問題など、様々な問題があります。

そのため、相続不動産の売却を検討している場合は、一度司法書士などの専門家へご相談することをおすすめします。